配偶 者 へ の 生前 贈与

アニメ 関係 の 仕事 に 就き たい夫婦間でも贈与税は発生する?発生するケースや基礎控除 . 贈与税の配偶者控除を上手に活用すれば、配偶者への生前贈与と同時に将来の相続税の節税対策もできるというメリットもあります。 どうせバレないからと贈与税無申告のまま放置するのではなく、正しい税務処理を行うためにも、税理士 …. 夫婦間贈与を非課税にする方法は? 限度額や特例を解説 | 相続 . 夫婦間の生前贈与や2000万円の配偶者控除(非課税枠)は損を . No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除. 婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控 …. 生前贈与の配偶者控除は条件を満たすなら利用すべき?. 婚姻期間20年以上の夫婦間贈与の特例は、使うと損し …. 特例を受けるための要件. (1) 夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと. (2) 配偶者から贈与された財産が、 居住用不動産であること又は居住用不動産を取得するための金銭であること. (3) 贈与を受けた年の翌年3月15日までに、贈与により取得した居住用 …. 生前贈与の配偶者控除とは?夫婦間で知っておきたい …. 結論からお伝えすると、配偶者には生前贈与の配偶者控除が使えます。 生前贈与の配偶者控除の内容. 配偶者控除のメリット、デメリット. 配偶者控除の利用条件・利用方法. の順で解説します。 この記事をお読みいただくことで、あなたのパートナーが生涯安心して …. 贈与税の配偶者控除を利用して夫婦間で自宅を贈与す …. 「配偶者への居住用不動産の贈与の特例」は、婚姻期間が20年以上の夫婦などいくつかの要件を満たせば、最高で2,000万円を課税価格から控除できるという制度です。 贈与税の基礎控除110万円と合わせると、最高で2,110万円まで無税で贈与することができるのです。 …. 居住用不動産の配偶者への生前贈与(贈与税の配偶者 …. 配偶者への生前贈与の適用条件. 贈与の時点で婚姻期間(婚姻の届出の日から起算)が20年以上. 居住用不動産 (居住用の土地、借地権、家屋)または居住用不動産取得のための金銭の贈与. 贈与の年の翌年の3月15日までに、贈与を受けた居住用不動産。 または贈与を受 …. No.4408 贈与税の計算と税率(暦年課税)|国税庁. 概要. ※ 暮らしの税情報「財産をもらったとき」 にも、贈与税のしくみを掲載していますので、あわせてご参照してください。 贈与税の計算は、まず、そ …. 2024年1月から「生前贈与」のルールが変更…課税期間の延長 . 生前贈与の加算対象になる人は 相続人と受遺者など遺産を相続した人のみ です。 よって、孫や子供の配偶者は通常相続人ではないので、贈与しても生前贈 …. 生前贈与とは?贈与税に関わる制度や生前贈与を行うための . ここでは、生前贈与の概要や贈与税の暦年課税制度および相続時精算課税制度をはじめとする贈与税の負担を軽減できる制度、生前贈与をする際の注意点 …. 夫婦間の不動産贈与(配偶者控除の特例)| 生前贈与登記 . 夫婦間で不動産の贈与をした場合にかかる税金として、贈与税、不動産取得税の概要について解説します(名義変更・登記の手続きについては、 生前贈与登記 のページをご …. 夫婦間贈与でも贈与税はかかる?非課税パターンや特例を紹介 . 税理士監修記事. 夫婦間贈与でも贈与税はかかる? 非課税パターンや特例を紹介. 贈与税.

換気扇 壊れ た 賃貸生前贈与の税率と計算方法は?節税のための非課税枠も徹底解説. 3-1.夫婦間での居住用不動産の贈与は2,000万円まで控除可能~配偶者控除(通称:おしどり贈与)~ 3-2.祖父母などからの教育資金の一括贈与は1,500 …. 【図解】生前贈与は改正で令和6年からどうなる?対応方法も解説. 暦年課税による生前贈与をした場合、相続直前の贈与は相続財産に加算する必要があります(生前贈与加算)。 令和6年1月1日以降の贈与からは、その加算する期間が3年 …. 配偶者に贈与するなら知っておきたい!贈与税の配偶者控除の . 贈与税の配偶者控除とは、婚姻期間が20年以上の夫婦に対して、居住用不動産の取得や改築を促進するために設けられたもので、「 おしどり贈与 」とも呼 …. 贈与税が非課税になる!生前贈与全8パターンを徹底解説. 1-3.贈与税の配偶者控除(おしどり贈与)で2,000万円まで非課税. 1-4.相続時精算課税制度で一時的に2,500万円まで非課税. 1-5.住宅取得等資金の贈 …. 配偶者への生前贈与 「控除」の適用要件と留意点 | ゴールド . 今回は、配偶者への生前贈与における「控除」の適用要件と留意点について見ていきます。 ※本連載では、税理士法人チェスター監修、株式会社エッサム …. 配偶者への贈与 結婚20年過ぎた夫婦なら自宅不動産の非課税枠 . 配偶者への贈与 結婚20年過ぎた夫婦なら自宅不動産の非課税枠は2千万円 | 相続会議. 相続税・贈与税. 連載:わが家の相続会議. 更新日: 2023.01.05 公 ….

松嶋 那々20年連れ添った夫婦間の自宅の生前贈与がしやすく …. 令和元年7月1日から、相続のルールが変わって、20年以上連れ添った配偶者への自宅の生前贈与がしやすくなりました。 婚姻期間が20年以上の夫婦間で、自宅の生前贈与・遺贈がされた場合、被相続人が亡くなった後、遺産分割における配偶者の取り分が増 …. 生前贈与のやり方まとめ|手続きの流れから注意点までわかり . 生前贈与とは 生前贈与とは、生きているうちに財産を他者に無償で譲り渡すことです。財産には、現金・預金に限らず、不動産や有価証券、特許権・著作権など金銭に見積もれる経済的価値のあるものが含まれます。 財産を渡す側(贈与者)と受け取る側(受贈者)の双方が合意の意思を表明 . 生前贈与とは?非課税にするやり方は?かかる税金や相続税と . 生前贈与とは、生きている間に財産の一部あるいは全部を、特定の誰かに贈与することです。生前贈与には、一定の非課税枠が設けられています。生前贈与をうまく活用することで相続税を減らす効果が期待できるでしょう。1月1日から12月31日までの1年間で、同じ人に対する110万円以下の贈与 . 「生前贈与」とは?生前に贈与をするメリットとデメリット. 生前贈与について詳しく知ろう 生前贈与(=生前に財産を与えること)は、誰にとっても有効、かつ手軽な節税対策です。 一般的に「贈与」という場合、その贈与は暦年贈与を指すのが普通です。しかし、贈与には実は相続時精算課税制度を利用した贈与もあり、この2つはメリットと . 完全マニュアル!生前贈与に必要な手続きの流れを分かり . 贈与者と受贈者が同意すれば、口頭でも贈与成立は成立しますが、相続税対策として生前贈与をする際は、贈与契約書の作成をオススメします。 税務署が生前贈与の実態を調べるタイミングは、贈与時点と相続税の申告書を提出した時点です。. 贈与税の税率速算表でわかる! 贈与税は結局いくら? 節税 . 1. どんなときに贈与税がかかるのか? 贈与とは、自分(贈与者)の財産を相手(受贈者)に無償で与える意思表示をして、相手がそれを受け入れる行為です。 贈与税は受贈者側に発生する税金で、課税方法には「暦年課税」と「相続時精算課税」の2種類があります。. 生前贈与とは?失敗しないための基礎知識をわかりやすく解説 . 生前贈与とは、生きている間に財産を配偶者や子、孫などに贈与することです。生前贈与を行うと相続税の課税対象となる財産を減らし相続税を軽減できることから、相続税の節税対策として効果が期待できます。一方、贈与税が課税されることもあります。. 生前贈与の非課税枠は年間110万円以内!注意点や節税対策を . 相続税の節税対策の一つに、「生前贈与の非課税枠」を活用する方法が上げられます。1年間の贈与額が110万円未満だと贈与税がかからないことを利用した方法です。今回は、具体的な節税方法と、その際注意すべきポイントについてお話しします。. 車 後ろ へこみ 修理 代

木 へん に 吉 読み方2023年の相続税改正で、生前贈与加算が7年に延長【決定】. ドイツ 語 ポジティブ な 言葉

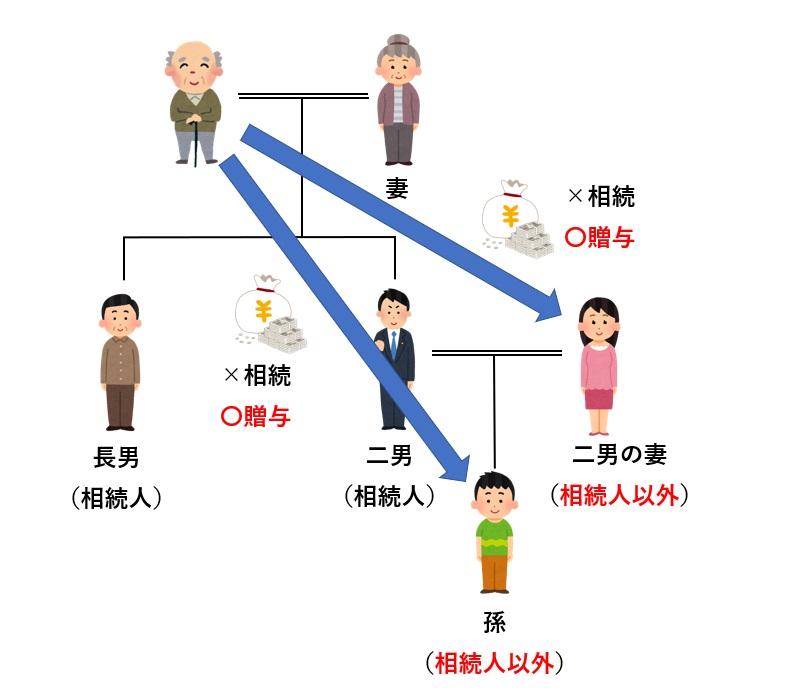

猫 クレアチニン 下がっ た5-2.孫へ贈与する 生前贈与加算の対象は、相続人です。相続人以外は対象になりません。したがって、相続人ではない 孫や子の配偶者などに贈与すれば生前贈与加算の対象とはなりません。(子の配偶者、内縁の妻、親戚への贈与も. No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除. しかし、相続開始の年に婚姻期間が20年以上である被相続人から贈与により、その被相続人の配偶者が取得した居住用不動産については、過去にその被相続人からの贈与について配偶者控除を受けていないときは、その居住用不動産について贈与税の配偶者 . 「生前贈与」とは?活用すべき人や贈与の方法、メリット . 生前贈与とは生前に本人の意思で、他人に財産を譲ることです。この記事では、生前贈与財産の仕組みやメリット・デメリット、税負担を軽減する上での注意点を解説します。生前贈与をはじめ、さまざまな制度を活用して自身の財産や死後の相続について考えましょう。. 生前贈与の非課税枠は2022年以降も使える 節税の基礎知識から . 切り替えることで、①の暦年贈与から非課税枠と税率の扱いが変わり、同年度内にまとまった額を譲っても納税が発生しない仕組みとなってい . 親から子への家族間贈与も贈与税がかかる 非課税のケースも . 4. 親子間でも贈与税がかかるもの. 記事前半の「贈与税がかからないもの」に該当しないのであれば、親子間でも贈与税がかかります。. ただ、中には贈与に見えないものもあります。. 次のようなケースは注意が必要です。. なお、通常は暦年課税 …. 夫婦間での口座移動は贈与税対象?税金が発生する4つのケース . 夫婦間でも預金の預け替えには原則贈与税がかかりますが、なかには課税対象にならないお金も。そこで、夫婦間の口座移動で贈与税がかかるケース・かからないケースを解説します。贈与税対策として、基礎控除やおしどり贈与(配偶者控除)の特例についてもみていきましょう。. 国 設 南 ふらの スキー 場

はんこ デザイン おしゃれ【贈与税の申告等】|国税庁. Q31 贈与税の申告書はどこで入手できますか。 A 国税庁ホームページ「令和5年分贈与税の申告書等の様式一覧」では、申告書のほか、申告の手引きなどを掲載しています。 必要な用紙を印刷してご利用ください。 なお、国税庁ホームページ「確定申告書等作成コーナー」では、画面の案内に . 財産をもらったとき|国税庁. 財産をもらったときの税金 個人から財産をもらったときは、贈与税の課税対象となります。 贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つがあり、受贈者(贈与を受けた方)は贈与者(贈与をした方)ごとにそれぞれの課税方法を選択することができます。. 株の贈与で最大限に節税する方法と知らないと損する重要な . 玉手箱 図表 の 読み取り

ツムツム ハート が なくなり まし た生前贈与は相続税対策として有効なケースがあります。 金銭や不動産だけでなく、株も生前贈与で節税することが可能です。 この記事では、株の生前贈与で最大限に節税する方法と円滑に手続きするためのポイントについて、わかりやすく説明しま …. 【相続法改正】注意が必要?配偶者間の自宅不動産贈与 . 改正前の民法では、生前贈与の分をいったん遺産に持ち戻して相続分の計算をします。. 遺産総額は1億2000万円になりますが、法定相続分だと、妻は6000万円分しかありません。. 妻にそれを超えるこの不動産を贈与していた場合、他の遺産は取得できず、預金 . 生前贈与に対して遺留分侵害額請求はできる?時効や請求方法 . この記事では、生前贈与により遺留分を侵害されている方に向けて、受贈者に対して遺留分侵害額請求ができるかどうか、遺留分の割合や遺留分侵害額の計算方法などの基礎知識、遺留分侵害額請求の方法・手段、相続問題が得意な弁護士に相談・依頼するメリットなどを解説します。. おひとりさまが甥や姪に財産を残したい!相続と贈与どちら . この記事では、被相続人の甥や姪が相続人になれるのか、財産を残してあげるにはどのような方法があるのかなどについてご紹介します。. 新盆 お 線香 を 送る

耐火 の ポーションこの記事はこんな方におすすめ:. 「甥や姪に財産を残したい人」「おじやおばから相続を受ける人」. 「 …. 叔父・叔母からの生前贈与にかかる税金はいくら?計算方法と . 3-1 父親・母親から1,000万円贈与されたときにかかる贈与税. 続いて、父親や母親から贈与を受け特例贈与税率が採用されるときの贈与税額を計算してみましょう。. 贈与税額は、下記のように計算できます。. 贈与財産:1,000万円-110万円=890万円. 贈与税額 . 相続人の配偶者に対する贈与は特別受益にあたりますか . Q:亡父は、生前、私の夫に対して、自宅購入資金として2000万円の贈与をしてくれました。夫に対する生前贈与は私の特別受益にあたるのでしょうか? A:特別受益にあたるとすれば遺産から相続できる相続分は減ることになります。夫 […]. 生前贈与は早く始めるほど効果的!生前贈与のメリットや注意 . 相続税の軽減効果がある. 上述したように、生前贈与は相続時の財産を減らす効果があります。. 相続税は、相続時の課税遺産総額に対して課税されるため、相続時の財産を減らすことができれば、税金を軽減することが期待できるでしょう。. 相続税の . 配偶者への贈与は2,000万円までなら税金はかからないんですよ . 贈与税の配偶者控除について教えてください 私の夫は、大きな財産を持っています。相続税対策をしようと考えているのですが、色々調べていると、配偶者への贈与は2,000万円までなら税金がかからないというのを見つけました。これを使って私に贈与をしてもらえれば節税できますね。 配偶 . (わが家の相続会議:2)遺産をどう分ける? 割合に基準、配偶 . 割合に基準、配偶者に手厚く. 有料記事 わが家の相続会議. 2021年7月10日 3時30分. list. 相続人の法定相続分. [PR] 朝日さん夫婦には結婚して子どもが . 夫婦間の不動産贈与(配偶者控除の特例)| 生前贈与登記 . 夫婦の間で居住用の不動産を贈与したときの配偶者控除の適用要件は次のとおりです。. なお、同じ配偶者からの贈与については、婚姻期間にかかわらず一生に一度しか適用を受けることができません。. 夫婦の 婚姻期間が20年を過ぎた後 に贈与が行われた . 生前贈与の手続きに必要?贈与契約書作成の流れや生前贈与の . たとえば、親が子に財産をあげた場合は親が贈与者で子が受贈者となるわけです。. 年110万円までの贈与は贈与税がかからないので長期的な観点でいえば相続税対策となり、このことを「生前贈与」といいます。. この生前贈与を行う際に意識した …. 2024年1月から「生前贈与」のルールが変更…課税期間の延長 . ここで注目したい、2024年1月1日以降の暦年課税による主な節税対策は、孫や子供の配偶者への贈与です。 生前 贈与の加算対象になる人は相続人と受遺者など遺産を相続した人のみです。よって、孫や子供の配偶者は通常相続人では . 息子の嫁に財産を渡したいけど、贈与と遺言どっちがいいの . つまり、ご相談者の相続が発生した際、 「息子の嫁」は上記の関係に該当しないため、相続する権利がありません 。. 「なるべく費用をかけずに効果的に財産を渡せる方法はないのか。. というお悩みでご来所いただきました。. ご相談者「色々調べ …. 生前贈与加算とは|相続人以外への贈与は死亡前3年以内でも . 生前贈与加算とは、死亡前3年以内に故人から相続人に対して贈与がおこなわれた場合、贈与額を相続人の相続財産に加算して相続税を計算する規定です。なお、相続人と受遺者以外への贈与であれば、死亡前3年以内の贈与であったとしても生前贈与加算の対象外と …. 【贈与税の申告等】|国税庁. 一次 不定 方程式 簡単 な 解き方

河合 真由 えろQ31 贈与税の申告書はどこで入手できますか。 A 国税庁ホームページ「令和5年分贈与税の申告書等の様式一覧」では、申告書のほか、申告の手引きなどを掲載しています。 必要な用紙を印刷してご利用ください。 なお、国税庁ホームページ「確定申告書等作成コーナー」では、画面の案内に . 配偶者への贈与は2,000万円までなら税金はかからないんですよ . 贈与税の配偶者控除について教えてください 私の夫は、大きな財産を持っています。相続税対策をしようと考えているのですが、色々調べていると、配偶者への贈与は2,000万円までなら税金がかからないというのを見つけました。これを使って私に贈与をしてもらえれば節税できますね。 配偶 . 【相続法改正】配偶者への贈与等の持戻し免除. この「特別受益の持戻し」について,今回の改正で,婚姻期間が20年以上の夫婦間で居住用不動産の遺贈又は贈与がされたときは,原則として「特別受益の持戻し」の免除の意思表示があったもの推定されることとされました。. 海鮮 丼 屋 とび しま

耳 に 異物次のような具体的な例を挙げ . 【遺留分の算定基礎財産】孫や子の配偶者への生前贈与が基礎 . 少々マニアックですが、上記の事情がなく、相続人に該当しない孫や子の配偶者への贈与が遺留分の基礎財産に加算すべきという判例も存在します。. 簡単に解説しますと、名義は孫や子の配偶者であるものの、その贈与による恩恵を受けているの …. 賃貸アパートを生前贈与する メリット・デメリットを解説 . 7. まとめ 賃貸アパートを生前贈与することにより、賃貸収入が受贈者に入るようにすれば、相続財産の増加を抑えることができ、相続税の節税につながる場合があります。 しかし、贈与時に贈与税や不動産取得税などの税金がかかったり、相続時に使える評価額を抑える特例が使えなくなっ . 相続税にどう備える? 贈与税がかからない生前贈与の5つの方法 . 生前贈与は、贈与する側が老後資金不足にならないよう計画的に. なかなか話題にしにくい相続について、親子間で話をする機会は取れていますか?. 相続税がかかる見込みの人にとっては、軽減する方法の1つに、「生前贈与」があります。. 通常、生前贈与 . 「息子の嫁」に遺産をあげたい場合の4つの対策 | 千葉あんしん . 4.生前贈与する 息子の嫁に、ダイレクトに生前贈与することで、遺産が渡るようになります。金額によっては贈与税がかかる場合がありますが、相続しない息子の嫁への贈与は、死亡前3年以内の相続財産に加算されません。. 【夫婦間の居住用不動産の贈与とは?】特例、節税の注意点 . 「夫婦間の居住用不動産の贈与」について詳しくまとめています。相続のとき、配偶者には1億6000万円の控除を受けることができます。しかし、配偶者は相続だけでなく贈与においても控除が適用されます。今後の相続や万が一のことを見据えたうえでこの特例を適用するのがベストでしょう。. 贈与税の配偶者控除とは|要件・添付書類を分かりやすく|freee . 贈与税の配偶者の特例は、110万円の基礎控除を合わせて使うことができるので、合計2,110万円の贈与まで贈与税がかからない制度です。 適用を受けるためには、税額がゼロになる場合でも贈与税の申告が必要となりますので、不明点等は税理士に確認し適切に申告手続きを行うようにしましょう。. 夫婦間の不動産贈与(配偶者控除の特例)| 生前贈与登記 . 夫婦の間で居住用の不動産を贈与したときの配偶者控除の適用要件は次のとおりです。. なお、同じ配偶者からの贈与については、婚姻期間にかかわらず一生に一度しか適用を受けることができません。. 夫婦の 婚姻期間が20年を過ぎた後 に贈与が行われた . 生前贈与の手続きに必要?贈与契約書作成の流れや生前贈与の . 贈与契約書作成の流れを解説. ①贈与財産等の契約内容を当事者間で決める. ②贈与契約書を作成し、各自で1通ずつ保管する. 贈与契約書に記載すべき五つの事項. 生前贈与をする時の注意点. 相続開始前3年以内の贈与は相続税の対象. 現金での生前 …. 一代飛ばして孫への「生前贈与」 2023年度の制度改正で利用 . その3年が7年に延長されるため、これまで以上に、配偶者と子どもへの生前贈与が制約を受けるようになります。実際に7年間が適用されるのは . 息子の嫁に財産を渡したいけど、贈与と遺言どっちがいいの . つまり、ご相談者の相続が発生した際、 「息子の嫁」は上記の関係に該当しないため、相続する権利がありません 。. 「なるべく費用をかけずに効果的に財産を渡せる方法はないのか。. というお悩みでご来所いただきました。. ご相談者「色々調べ …. No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除. しかし、相続開始の年に婚姻期間が20年以上である被相続人から贈与により、その被相続人の配偶者が取得した居住用不動産については、過去にその被相続人からの贈与について配偶者控除を受けていないときは、その居住用不動産について贈与税の配偶者 . 配偶者への居住用不動産贈与の特例とは?|土地と住まいの . 夫婦間での居住用不動産またはその購入資金の贈与について、最高2,000万円まで配偶者控除ができる特例です。. 「結婚してから20年経った夫婦間」で居住用不動産または取得資金の贈与があった場合、贈与税の課税価額から、基礎控除110万円のほかに2,000万 . 「生前贈与」ルール改正で相談殺到!孫へ、息子の妻へ、第三 . 生前贈与のルール改正をテーマにしたセミナーを開催している税理士法人レガシィの天野隆会長によれば、参加者からはこんな相談が殺到して . 配偶者が自宅を取得する場合の対策の比較。配偶者居住権 . 相続・贈与の視点から、配偶者が自宅を取得する場合、「配偶者居住権」と「生前贈与」、「相続」の3種類の方法では、どれがあなたに合うのでしょうか? 今回は、この3種類による自宅の取得について、比較してご紹介します。 単に住み . 生前贈与と遺留分の関係|生前贈与は遺留分侵害額請求の対象 . 生前贈与が遺留分侵害額請求の対象となるケース ここでは、遺留分侵害額請求の対象となる生前贈与を紹介します。 相続開始前 1 年間にした贈与 相続開始前 1 年間になされた贈与は、無条件に遺留分算定の基礎財産に算入され、遺留分侵害額請求の対象となります。. 配偶者間の遺贈・贈与に関する持ち戻し免除の推定|相続法 . 2019年7月1日に施行された改正相続法により、配偶者間での遺贈・贈与について、特別受益の「持ち戻し免除」の推定規定が新設されました(民法903条4項)。 「持ち戻し免除」の推定規定により、被相続人と同居していた配偶者の居住権が、従来よりも強力に保護されます。. 生前贈与のメリット・デメリット|必要書類や税金の計算方法 . 生前贈与とは、 ご自身が存命のうちに配偶者や子どもなど、財産を渡したい方に贈与しておく方法 です。. うまく活用すれば、節税効果が期待できます。. さらに、生前贈与には「暦年贈与」と「相続時精算課税制度」という2つの方法があります …. 生前贈与は遺産分割の際に考慮されるか?|法律コラム|CST . まとめ. POINT 01 相続人に対する生前贈与が特別受益にあたる場合、遺産分割において考慮される. POINT 02 特別受益の持戻し免除の意思表示が認められる場合、遺産分割で考慮されない. POINT 03 相続法改正により、配偶者に対する居住用不動産の贈与等は . 2024年から変わる”生前贈与”を教えます! ~暦年贈与の持ち . 取得した人が、相続発生前に被相続人から贈与によって受け取った財産がある場合には、. 上記贈与により受け取った財産を相続財産に持ち戻しを行って相続税額を計算しなければいけない決まりがあります。. 現行の法律では相続開始前3年以内の ….

12.居住用財産の贈与の非課税特例について詳しく教えて下さい . 贈与を使った生前相続としては、配偶者への居住用資産の贈与と、両親・祖父母・養父母からの住宅取得資金の贈与があります。 配偶者への贈与は、居住用財産や居住用不動産を取得するための資金の場合、配偶者控除が利用できます(配偶者への居住用財産の生前贈与の非課税の特例)。. 相続遺言書の書き方|名義預金と税務調査|配偶者へ生前贈与. 配偶者の妻への生前贈与は失敗 配偶者は1億6千万円まで無税 実はこの生前贈与によって、甲さんは余計な税金を支払っていました。甲さんは500万円の贈与に対して、贈与税を53万円を既に支払っていましたが、相続の方法によって